Quando i rendimenti dei bond USA a 2 anni scendono bruscamente, il mercato azionario tende a seguirli. E oggi, per la prima volta dopo anni, sono tornati sotto il 4%.

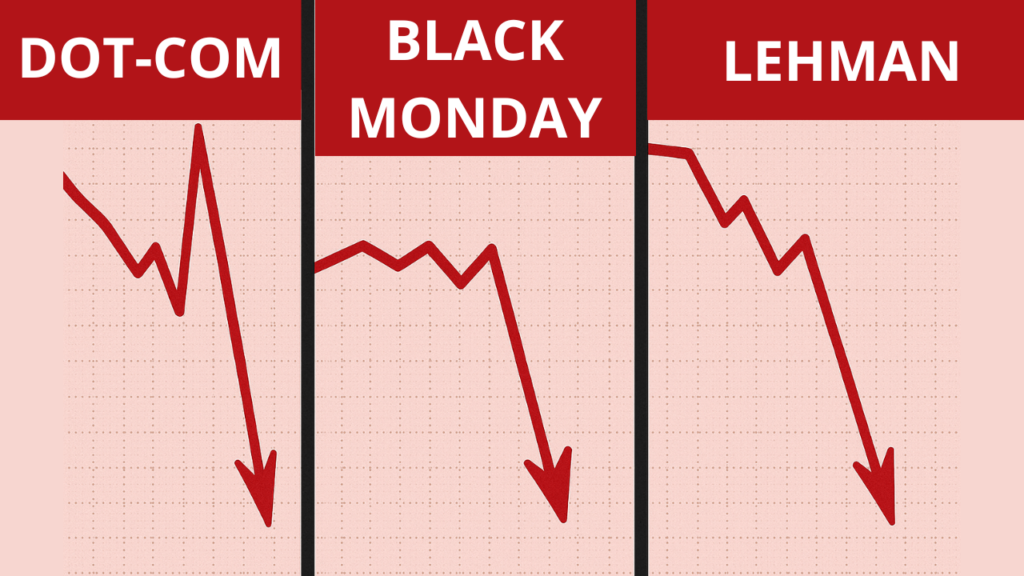

C’è un filo rosso che unisce tre date entrate nella storia della finanza:

24 ottobre 1929, 19 ottobre 1987, 15 settembre 2008.

Sono i giorni del Giovedì Nero, del Black Monday e del fallimento di Lehman Brothers: tre crolli epocali, tutti avvenuti in autunno.

La statistica non fa profezie, ma certe ricorrenze meritano attenzione. Anche perché oggi — di nuovo in ottobre — un indicatore cruciale del mercato obbligazionario americano ha appena lanciato un segnale che nella storia ha spesso anticipato i grandi storni di Borsa: il rendimento dei Treasury a 2 anni è sceso sotto il 4%, dopo aver toccato massimi superiori al 5,2%.

Un’inversione che nella storia ha sempre pesato

Ogni volta che i rendimenti dei bond a 2 anni hanno invertito bruscamente il trend, rompendo al ribasso una struttura tecnica consolidata, nel giro di pochi mesi i mercati azionari hanno subito correzioni importanti.

È successo nel 2007, prima della crisi dei subprime e sta nuovamente accadendo in questi giorni.

Nell’immagine in verde il grafico dell’Oro, in giallo chiaro l’indice S&P 500, in viola l’andamento dei titoli di Stato USA a 2 anni, in giallo scuro l’andamento dei tassi americani.

Oro in corsa, azioni sui massimi

Un altro elemento che accompagna storicamente queste fasi è la corsa dell’oro. Anche questa volta, la materia prima rifugio per eccellenza si è mossa in anticipo, segnando una crescita quasi verticale negli ultimi mesi.

In parallelo, gli indici azionari americani restano sui massimi storici, proprio come accadde nel 2007 prima dello scossone globale.

Questo allineamento — bond in discesa, oro in salita, azioni ferme sui top — non implica un crollo imminente, ma suggerisce un equilibrio fragile.

Un mercato che ha bisogno di prendere fiato, magari attraverso una fisiologica correzione dell’ordine del 10%, sarebbe perfettamente coerente con il quadro storico e con l’attuale fase macro.

Non serve prevedere, serve osservare

L’esperienza insegna che prevedere il prossimo crollo è un esercizio inutile.

Il punto, come sempre, è saper leggere i segnali e riconoscere quando il mercato sta cambiando direzione.

In questo scenario, lo stock picking torna centrale: scegliere con metodo i titoli giusti, piuttosto che inseguire l’indice, diventa una forma di protezione e di opportunità.

È ciò che stiamo facendo nei nostri portafogli: concentrarci su società solide ma dimenticate dal mercato, spesso a bassa capitalizzazione, che offrono ancora spazi di crescita e reattività interessanti.

La lezione che ritorna

Ogni fase di mercato porta con sé una lezione.

Quella attuale ci ricorda che i rendimenti obbligazionari non sono un rumore di fondo, ma un vero e proprio termometro anticipatore del ciclo economico.

Quando scendono troppo in fretta, ci stanno dicendo che qualcosa, sotto la superficie, sta cambiando.

E per l’investitore attento — quello che osserva, non quello che indovina — è il momento di mantenere lucidità, metodo e rispetto per la storia dei mercati.

Scegli come restare in contatto con la redazione: via newsletter settimanale o canale Telegram. Entrambi sono porte d’ingresso al nostro laboratorio editoriale: qui trovi analisi, idee e metodo — niente promesse.