Questo articolo analizza la nascita del Project Vault, il programma annunciato dall’amministrazione statunitense per creare una riserva strategica di minerali critici, e ne inquadra le implicazioni industriali e di mercato.

Una riserva strategica che va oltre la sicurezza delle forniture

L’annuncio del Project Vault segna un passaggio rilevante nella strategia industriale statunitense. Il progetto, promosso dall’amministrazione di Donald Trump, prevede la creazione di una riserva nazionale di minerali critici destinata a settori chiave come difesa, tecnologia, automotive ed energia.

Il modello di riferimento è quello della Strategic Petroleum Reserve, istituita negli anni Settanta dopo lo shock petrolifero. Anche in questo caso, l’obiettivo dichiarato è ridurre la vulnerabilità dell’industria americana a shock geopolitici e interruzioni improvvise delle catene di approvvigionamento.

Il finanziamento iniziale ammonta a circa 12 miliardi di dollari (fonte: Reuters), combinando risorse pubbliche e capitale privato, con il coinvolgimento diretto di grandi gruppi industriali e operatori specializzati nel trading di materie prime.

Il nodo cinese e la concentrazione dell’offerta

Il contesto è noto. La Cina controlla una quota dominante dell’estrazione e, soprattutto, della raffinazione globale di terre rare e minerali critici. Questa posizione si è tradotta negli ultimi anni in una leva commerciale e politica sempre più esplicita, attraverso restrizioni all’export introdotte nei momenti di maggiore tensione con Washington.

Per gli Stati Uniti – e più in generale per le economie avanzate – il problema non è solo la dipendenza quantitativa, ma la fragilità di intere filiere industriali in caso di shock coordinati sull’offerta.

Il punto chiave: Project Vault e il prezzo minimo implicito

Qui emerge l’elemento più rilevante del progetto.

Formalmente, Project Vault non introduce un prezzo minimo amministrato per i minerali critici. Non esiste una soglia dichiarata né un meccanismo regolatorio esplicito.

Operativamente, però, il programma è progettato per creare un prezzo minimo di fatto, attraverso un impegno pubblico all’acquisto.

Il meccanismo è semplice nella sua logica:

- quando i prezzi di mercato scendono sotto livelli ritenuti incompatibili con

– i costi di estrazione e raffinazione;

– la continuità degli investimenti;

– la sicurezza industriale nazionale; - lo Stato entra sul mercato come compratore sistematico.

Il risultato economico è un price floor operativo: sotto una certa soglia, la domanda pubblica assorbe l’offerta e arresta la discesa dei prezzi.

Questo schema non è nuovo. È lo stesso principio già utilizzato:

- nei programmi agricoli di sostegno ai prezzi;

- nella gestione della riserva petrolifera strategica;

- più recentemente, in diverse politiche industriali legate alla transizione energetica.

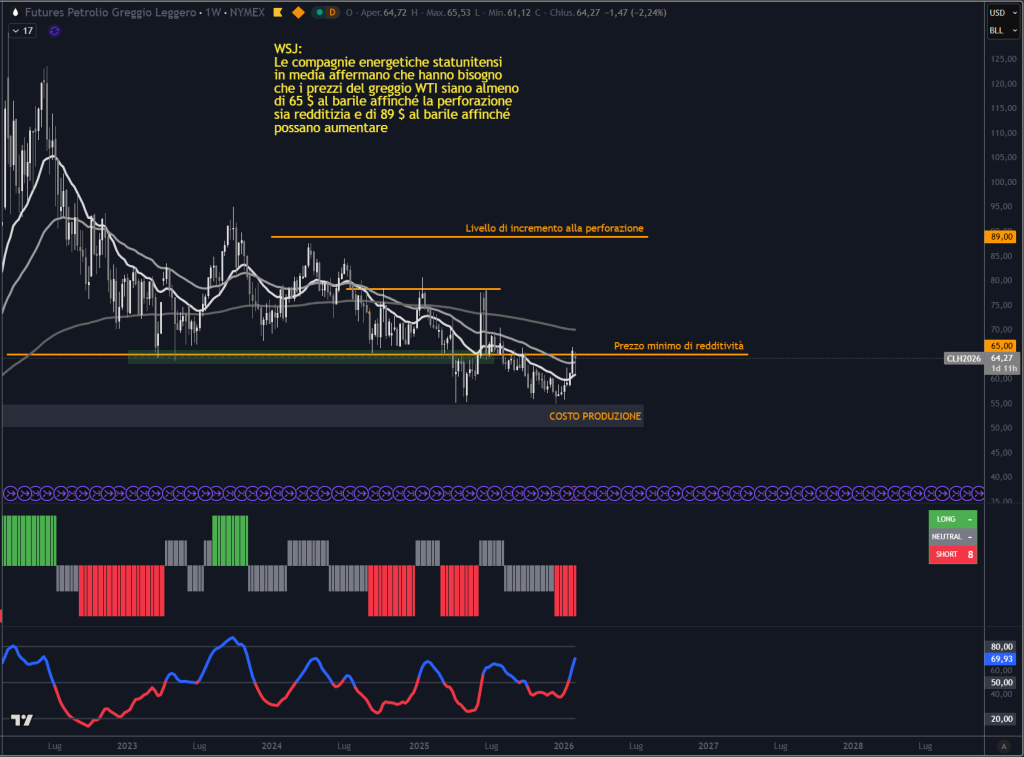

Ne avevamo discusso durante uno dei nostri Mastermind del Circolo Pro parlando del Petrolio:

A quel tempo avevamo analizzato i dati pubblicati dal Wall Street Journal che aveva reso pubblici questi valori di costo e reddittività.

Perché il prezzo non viene dichiarato

La scelta di non rendere pubblica una soglia precisa non è casuale.

Un prezzo minimo esplicito:

- sarebbe difficilmente compatibile con le regole del commercio internazionale;

- esporrebbe il programma a comportamenti opportunistici e arbitraggi;

- ridurrebbe la flessibilità dello Stato nel gestire fasi cicliche diverse.

Il livello di intervento viene quindi definito in modo dinamico, sulla base dei costi industriali, delle condizioni di mercato e degli obiettivi strategici.

Non è un numero fisso, ma una funzione di stabilizzazione.

Implicazioni per il mercato delle materie prime

L’introduzione di un price floor implicito non elimina la volatilità né i cicli delle materie prime. Cambia però la struttura del rischio.

In particolare:

- riduce il rischio di ribassi profondi e prolungati, che metterebbero fuori mercato i produttori occidentali;

- protegge gli investimenti minerari nelle fasi di debolezza ciclica;

- tende a comprimere gli estremi negativi della distribuzione dei prezzi, senza garantire rialzi permanenti.

In altri termini, il mercato resta ciclico, ma con una coda sinistra meno pronunciata.

Prezzo minimo e livelli attuali: un confronto

Alla luce degli obiettivi dichiarati, il prezzo di intervento implicito non è pensato per essere inferiore ai livelli medi attuali.

La logica del progetto non è approfittare di prezzi bassi, ma evitare che prezzi troppo bassi distruggano capacità produttiva considerata strategica.

Questo suggerisce che, rispetto alle quotazioni correnti, Project Vault operi più come assicurazione contro il downside strutturale che come strumento di calmierazione a favore dei consumatori.

In sintesi

– Project Vault non introduce un prezzo minimo ufficiale, ma un prezzo minimo di fatto.

– Lo Stato diventa compratore di ultima istanza sotto determinate soglie.

– Il meccanismo è difensivo e orientato alla sicurezza industriale.

– Il risultato è un cambiamento strutturale nel funzionamento dei mercati dei minerali critici, più che una misura congiunturale.

L’articolo rientra nell’attività di analisi e informazione economico-finanziaria della redazione, impegnata da oltre vent’anni nello studio dei mercati e delle dinamiche industriali.

Disclaimer

Le analisi e le considerazioni riportate hanno esclusivamente finalità informative e formative.

Non costituiscono in alcun modo sollecitazione al pubblico risparmio né raccomandazioni personalizzate di investimento.

Gli strumenti citati (ETF, ETC, CFD, titoli, indici o altri) sono riportati unicamente a titolo di esempio.

Se vuoi scoprire come decidiamo davvero quando investiamo:

Guarda il video.